みなさん、こんにちは。

マミーズペーパーでは、7月より新コンテンツ「女性労働協会認定講師による“復職”の道しるべ」を配信しております。

一般財団法人女性労働協会(http://www.jaaww.or.jp/index.php)にて、社労士の認定講師として活躍され、講演やカウンセリング経験も抱負な 日隈久美子 氏 を講師に迎え、働くママが知っておくと有利な制度についてお伝えしていきます。

配信は全3回で、テーマは下記のとおりです。

第1回目に、日隈先生自身の復職ストーリーについて。

第2回目に、復職前に知っておきたい“社会保障”について。

第3回目に、復職前に知っておきたい手元に一番お金が残る給料金額について。

今回は3回目、最終回の配信となります。

ママに優しい制度について、できるだけ分かりやすくお伝えしておりますので、現在働きながら子育てをしているママさん、これからの復職を悩んでいるママさんは、是非ご一読くださいませ。

□プロフィール□

日隈 久美子(ひのくま くみこ)

一般財団法人女性労働協会認定講師 / 特定社会保険労務士

大学卒業後、全日本空輸株式会社(ANA)へ入社。成田空港特定地上職にて勤務後、寿退社をする。娘さんを出産後は、「もう一度社会に出たい」「何かがあったときのために手に職を持ちたい」という想いから社労士を目指し、1年の猛勉強の末に見事合格。現在は、社会保険労務士法人NACマネジメント研究所で法人社員として働く傍ら、女性労働協会認定講師として、多くの働く女性をサポートしている。

~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~

ベストな給料金額は、働く目的によって異なる。

――日隈先生、引き続き第三弾もよろしくお願いいたします。今回は“手元に一番お金が残る給料金額”について専門的な内容をご教授いただければと思います。

日隈(以下敬称略):

よろしくお願いいたします。

本テーマではママさん向けの講演会も行っておりますが、受講者の反応を見ても大変関心のあるテーマなのだと感じています。数字がたくさん登場するため、ややとっつきにくい内容ではありますが、できるだけ分かりやすくお伝えできるように頑張ります。

まず大前提としてですが、各ママさんのベストな給料金額というのは “働く目的”によって異なります。例えば、フルタイムで会社勤務をしているママさんは、所得税や社会保険の扶養範囲の縛りがないので、今回のテーマで特に問題になることはないかと思います。

給料金額を計算する必要があるのは、主に“パートタイマー”のママさんです。例えば、

・所得税の扶養の範囲内で働くのか?

・社会保険の扶養の範囲内で働くのか?

によって、手元に残る金額が違ってきます。そのため、今回はパートタイマーのママさんを対象にお話をさせていただきたいと思います。

――フルタイムで会社勤務をしている方は、給料点引きで所得税や社会保険料を納めているケースが多いですからね。今回は、自身で働き方を調整できるパートタイマーのママさんを対象に、お話をお伺いできればと思います。

日隈:

パートタイマーで働かれているママさんであれば、一度は給料を計算し働き方を制限しようと考えたことがあるのではないでしょうか?

ママさんが働き方を制限するのは、やはり「配偶者(特別)控除がなくなるから」という理由が圧倒的多数です。その他には、「配偶者の健康保険の被保険者から外れる」「雇用保険に加入しなければならない」など、お給料から税金や保険料が引かれてしまうのが嫌だから、という理由がほとんどですね。

そのため、まずはママさんのお給料金額いくらでどのような壁が存在するのかをまとめたいと思います。

| <ママさんが働く上でぶつかることになる壁> ・100万円の壁 ・103万円の壁⇒150万円の壁 ・130万円の壁(106万円の壁) ・201.6万円の壁 |

上記6つの金額さえ抑えておけば特に問題はないかなと思います。それでは、一つ一つ解説していきますね。

ママさんが働く上でぶつかることになる壁とは

日隈:

■100万円の壁■

年収が100万円を超えると、住民税の課税対象となります。

※課税金額が350,000円までは住民税は非課税です。つまり1,000,000円まではかかりません(1,000,000円(年収)-650,000(給与所得控除)=350,000円)。

住民税は前年の所得に基づいて課税されますので、納税義務は翌年から。

住民税には「所得割」と「均等割」があり、

所得割は、所得に応じて金額が異なる税金。 市町村民税6%、道府県民税4%(つまり10%)

均等割は、所得に関係なく課税される税金。都民だと都民税1,500円、市区民税3,500円になります。都民以外だと、道府県民税1,000円、市町村民税3,000円かかります。

都民かつ、年収100万円を超えた場合の住民税を実際に計算してみましょう。

まずは年収を101万円と想定し、課税所得金額を算出します。

1,010,000(年収)-650,000(給与所得控除額)-330,000(住民税の基礎控除額)=30,000(課税所得金額)これに10%(所得割)ですから、30000×10%=3,000円の住民税が想定できます。

もう一つ考えなくてはならないのが、所得金額によって変わりますが調整控除があります。

※個々の納税者の人的控除の適用状況に応じて、町県民税の所得割額から一定の額を控除することによって、納税者の負担が変わらないようにしています。このための措置を「調整控除」といいます。

この場合の課税金額30,000円には1,500円の控除があります。つまり所得割は1,500円になります。あとは均等割で東京の場合、都民税1,500円、市区民税3,500円かかります。

合計すると、1,500円+1500円+3500円=6,500円の住民税がかかります。

■103万円の壁■⇒平成30年からは150万円に引き上げ つまり■150万円の壁■

年収が150万円を超えると配偶者控除が受けられなくなり、夫の所得税と住民税の負担額が増えます。

| 配偶者控除とは? 配偶者控除とは、夫の所得税と住民税の負担を軽減してくれる仕組みです。 控除額は、夫の年収によって異なりますが、5.2万円から最大10.9万円、夫の税金が安くなります。 *ただし、夫の年収が1,000万円を超える場合、配偶者控除は受けられません。 |

平成30年度分からは、働き方改革/人手不足の流れを汲み、103万円の壁が150万円へ引き上がっていますので、ご注意ください。

■130万円の壁■(■106万円の壁■)

年収が130万円を超えると、夫の社会保険の扶養から外され、自身で社会保険に加入しなければならなくなります。

ただし、平成28年10月からは、勤め先の法人が従業員数500人超の場合、以下の項目に当てはまる労働者は、130万円ではなく、106万円から社会保険へ加入することになります。

・週の労働時間が20時間以上である場合

・雇用期間が1年以上見込まれる場合

・月の給与が8万8千円以上である場合

130万円の壁を意識していたら、実は106万円の壁にぶつかっていたということもありますので、注意が必要ですね。

■201万円の壁■

年収が150万円から200万円までは「配偶者控除」が受けられない代わりに「配偶者特別控除」が受けられますが、年収が201.6万円を超えると配偶者特別控除は完全になくなります。

| 配偶者特別控除とは? 配偶者特別控除とは、夫の所得税と住民税の負担を軽減してくれる仕組みです。 ただし、「配偶者控除」と比べると減額となる税金は少なくなります |

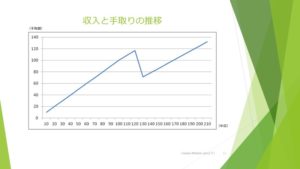

こちらが、それぞれの壁を分かりやすくまとめた表です。

大体イメージは湧きましたでしょうか?

――ありがとうございます。大事な数字はしっかりとインプットしました。年収が202万円以上の場合は、それぞれの壁を気にせず稼げば良いですが、ちょうど100万円~201万円までの場合は、上グラフのどの位置に入りたいのか、前もって考えた方が良さそうですね。

日隈:

そのとおりです。例えば、

・大企業(従業員数500人超)に勤めている場合

・任意でパートタイマーにも社会保険を加入させた場合

仮に、年収が110万円程度だとして、社会保険に加入した場合/加入しなかった場合ですと手取りの差は、15万円弱生じることになります。つまり、110万円分働いた人の手取りは110-15=95万円程度になるが、100万円分しか働かなかった人は100万円が手元に残り、手取り収入の逆転現象が起こることになるんですね。

実際、ママさんの収入と手取り額の推移をまとめたのが以下のグラフです。

120万円あたりから、ガクッと下がるのが分かると思います。具体的な控除内容についてはすべて理解せずとも、まずは、収入額の増減によって、これだけ手取り額が変化するということを知っていただきたいと思います。

――驚きのグラフですね。是非、こちらの推移は目に焼き付けてほしいと思います。

社会保険加入は本当に働き損?

日隈:

ただし、社会保険に加入するということは本当に働き損なのか?という点について最後にお話したいと思います。

社会保険に加入するメリットは勿論あります。まず、社会保険に加入することによって将来受け取れる年金額は増加することになりますよね。年収110万円程度で厚生年金に加入した場合は、1年加入で将来の年金額は7,000円程度増加します。また、社会保険だからこその特典もあります。例えば、出産・育児などの出産手当金がもらえたり、また病気や怪我で働けなくなったときも一定期間は社会保険から傷病手当金が給付されますので、いざというときに安心できますよね。

保険に加入するということは、自分がどうしようもなく困ってしまったときに助けてもらえる補償が持てるということなのです。

その点もふまえて、社会保険に加入するのかどうかを検討していただきたいと思います。

――日隈先生、ありがとうございました!

日隈:

できるだけ、難しいことは省いてお伝えいたしましたが、イメージは伝わりましたでしょうか?実際の控除額は、夫婦の年収額に応じて変動しますので、もし給料金額について悩んでいましたら、一度お気軽にご相談いただければと思います。

――ありがとうございます!日隈先生は、社労士として女性の活躍推進を支援しているため、豊富な経験と知識をお持ちです。「こんなことが聞いてみた」「あんなことが聞いてみたい」など、新しい配信コンテンツの希望がある場合も、お気軽にお問い合わせいただければと思います。

3回に渡るご講義、本当にありがとうございました。これからも、ともに働くママを支援していければと思います。日隈先生の今後のご活躍を祈念しております!

これにて、「女性労働協会認定講師による“復職”の道しるべ」全3回の連載が終了となります。今後もママさんに有利な制度や情報など積極的に配信してまいりますので、引き続きマミーズペーパーをよろしくお願いいたします。

コメントをするには、マミペパ会員登録する必要があります。